クレディアの過払い金請求で1円でも多くお金を取り戻す方法

「クレディアに過払い金請求できる?」

「過払い金請求できる条件は?」

「過払い金請求した時にかかる期間は?」

と、みどり法務事務所では多くの質問をいただきます。

クレディア(フロックス)などのクレジットカードでキャッシングをしたことがある、消費者金融で借り入れをしたことがある方は、貸金業者に払いすぎた利息(過払い金)が発生している可能性があります。

しかし、過払い金請求は、

- いつ・いくら借りたか

- 自分でやるか

- 司法書士や弁護士に依頼するか

- 過払い金請求の裁判をするか・しないか

によって、過払い金請求ができるかできないか、取り戻せる額も大きく変わってくるので、過払い金請求について正しく理解する必要があります。

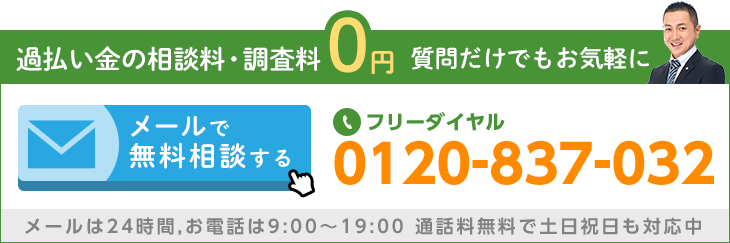

もし、クレディアに過払い金があるかもしれない、クレディアから過払い金を取り戻す条件や、過払い金請求をした時にかかる期間を知りたいという方は、みどり法務事務所では過払い金についてのご相談や調査はすべて無料で承っていますので、まずはご相談ください。

お電話かメールで「クレディア以外でもどこのクレジットカード会社(または消費者金融)から・いつ頃・いくら借りていたか・現在も返済中か完済しているか」をおうかがいできれば、過払い金があるかどうか、あるとしたらいくらあるのか、取り戻せる過払い金はいくらなのかを無料でお伝えしますので、お気軽にお問い合わせください。

フロックス(クレディア)の過払い金請求(もくじ)

1.フロックス(クレディア)の過払い金請求でみどり法務事務所が選ばれる理由

過払い金請求では交渉をおこなう人によって返還される金額が増減します。司法書士や弁護士に依頼しておこなう場合は、どのような相手を選ぶかが重要なポイントです。一口に専門家といっても、それぞれに専門分野や得意分野があるため、過払い金請求を得意とする事務所や、ホームページなどに実績が明記されている専門家を選ぶとよいでしょう。

過払い金請求を得意とするみどり法務事務所

みどり法務事務所は、過払い金請求を得意とする司法書士事務所です。これまでに過払い金返還額90億円超の実績があり、多くの貸金業者を相手に過払い金請求をおこなってきた経験を踏まえて、メリット・デメリットの両方をご説明し、お客様に最善の方法をご提案することができます。過去の取引がわかるような明細やカードが手元に残っていなくても、お調べして請求をおこなうことが可能です。煩雑な手続きを含め、不安に思うことなくすべてお任せいただけるように、親切・丁寧、迅速な対応を心がけています。

借金をしていたことや過払い金請求をおこなっていることを家族や周囲の人に知られたくないケースも、みどり法務事務所なら安心です。徹底した秘密厳守をおこなっており、電話での連絡や資料の郵送なども、ご希望に沿った時間帯におこなうようにしています。お会いするのは原則1度だけなので、忙しくて時間が取れない方も無理なくご依頼いただけます。

過払い金請求には時効をはじめとするさまざまな条件があるため、早く取りかかるに越したことはありません。みどり法務事務所では、相談料、着手金は無料で、過払い金請求が成功した場合のみ成功報酬をいただきます。相談から過払い金請求の着手までをスムーズにおこなうことが可能です。全国に6事務所を置き、出張相談にも対応しているので気軽にご相談ください。

2.フロックス(クレディア)の過払い金請求の特徴

フロックスは現在クレディアという会社名に変わっています。そのため、過払い金請求はクレディアに対しておこなうことになります。過去には東証一部に上場するほど勢いのあった会社ですが、2007年には民事再生法の適用を申請し、業務を縮小、現在は消費者金融業からは撤退して債権回収のみをおこなっています。民事再生法は適用されていますが、倒産しているわけではないので、過払い金を請求することが可能です。

1999年に東証一部に上場した時点では株式会社クレディア、民事再生法適用後の2008年には株式会社フロックス、2012年には再び株式会社クレディアと社名を変更しており、過払い金の発生や請求できる金額も時期によって複雑に異なります。特にクレディア時代には国内でもトップクラスの金額の貸付をおこなっており、多額の過払い金が発生したことで経営が傾いた経緯があります。現在も経営が不安定なことが予測され、過払い金請求には厳しい対応を取る会社です。話し合いで返還される過払い金額が少ないこともあり、裁判になることが多いです。

3.フロックス(クレディア)で過払い金が発生する条件

金利の上限は利息制限法によって、借入金が10万円未満の場合は年間の金利が20%、10万円以上100万円未満の場合は年間の金利が18%、100万円以上の場合は年間の金利が15%と定められています。しかし、過去には「出資法」によって、条件を満たしていれば最大29.2%までの金利が認められていました。2007年に最高裁で判決が出た後は多くの貸金業者は金利を適正なものに変更していますので、過払い金が発生しているかどうかは、借りた時期が2007年以前かどうかである程度判断できます。

クレディアは2007年9月以降に金利を適正なものに変更しているため、2008年にフロックスに社名変更されたときには金利は引き下げられていたと考えられます。フロックスからのみ借入をおこなっていた人は、過払い金が発生していた可能性が低いか、もしくは少額ですが、フロックスは吸収合併や社名変更を繰り返しており、過払い金の発生条件や請求方法が複雑です。司法書士や弁護士に相談して、自分が過払い金請求の対象になるかどうかを確認するとよいでしょう。クレディア時代の借入と併せて請求できる場合もあります。

4.フロックス(クレディア)の過払い金には請求期限がある

フロックスに限らず、過払い金請求には時効があります。時効は最終取引日から10年で成立するため、特に借入を完済している場合は1日も早く手続きをおこなわなければなりません。現在も返済中の場合はあまり時効を気にする必要はありませんが、長期間返済が滞っている場合は注意が必要です。返済を最後におこなった日が時効の起算日なので、確認しておきましょう。長期間返済が滞っているのに業者から督促がない場合は、もしかしたら過払い金が発生しているかもしれません。過払い金は取り戻せるお金ですが貸金業者側から考えるとできるだけ支払いたくないお金でもあります。過払い金が発生していることや、時効が成立する日については、自分で行動を起こさない限り知ることができないと肝に銘じておきましょう。

民事再生法による過払い金の返還

クレディア(フロックス)は過去に民事再生法の適用を申請しています。2007年9月20日以前の過払い金について、過払い金の40%、もしくは30万円の大きい方を和解から3カ月以内に一括返金する、というのがこのときの再生計画案です。2008年5月までに請求をおこなった方についてはこの条件で返還されたのですが、現在はその期限を過ぎていますので、通常の過払い金請求をおこなうことになります。クレディアがフロックスに名称変更をしたのは2008年で、金利が引き下げられた後ですが、少額でも過払い金が発生している可能性はありますので諦めずに調べてみましょう。

5.フロックス(クレディア)の過払い金を計算してみよう

過払い金請求をおこなうためにはまず取引履歴を開示してもらわなければなりません。取引履歴とは契約内容や取引の状況が分かる資料で、資金業者に依頼することで取り寄せることができます。過去に支払った利息も、取引履歴を見ることで正確に把握することが可能です。

過払い金の算出は、利息制限法によって定められている上限利息を適用したと仮定して計算をおこないます。取引履歴で分かった過去に支払った利息から、算出した利息を引けば過払い金が分かるというわけです。この計算を「引き直し計算」といいます。

利息制限法で定められている上限利息は、借入金が10万円未満の場合は年間の金利が20%、10万円以上100万円未満の場合は年間の金利が18%、100万円以上の場合は年間の金利が15%です。50万円を借りていたとして、当時のクレディア(フロックス)の金利が29%だったと仮定すると、1年後の利息は50万円×0.29で計算でき、14万5000円となります。利息制限法で定められている上限金利は18%ですので、本来支払うべき利息は50万円×0.18で計算でき、9万円だったということが分かります。実際に支払った14万5000円から本来支払うべきだった9万円を引くと、過払い金は5万5000円です。

実際には過払い金の計算はもっと複雑なもので、借入額が増えれば増えるほど、また、借りていた期間が長期間であればあるほど、過払い金額は膨らみます。

自分でフロックス(クレディア)から取引履歴を取り寄せる方法

取引履歴はクレディアに直接電話して自分で取り寄せることもできます。郵送や窓口での交付など手元に届く方法はさまざまです。ファクスや郵送で取り寄せる際には、取引履歴開示請求書を送る必要がある場合もあります。手数料が必要なケースもあるので確認しておきましょう。取引履歴の開示請求や問い合わせのためにクレディアに連絡すると、取引履歴をどういった目的で使用するか尋ねられることがあります。このときに「過払い金請求のために使います」と答えるのは NG です。後に裁判になったときに不利に働くことがありますので気をつけてください。

6.フロックス(クレディア)の過払い金請求にかかる期間と戻ってくる金額(返還率)

過払い金請求にかかる期間と戻ってくる金額は、話し合いで交渉するか、裁判をおこなうかによって異なります。一般的にスピードを重視して過払い金請求をおこないたい場合は、より短期間でお金が戻ってくる話し合いによる交渉を選ぶケースが多いです。時間はかかっても取り戻せる金額が多い方を選ぶなら、裁判での交渉がいいでしょう。フロックスの場合、民事再生法適用中は再生計画案で定めていた金額を返還していましたが、現在は厳しい対応となっています。

話し合いによる交渉(任意交渉)のみの場合

期間は3カ月から数カ月程度と短いですが、話し合いによる交渉で取り戻せる金額は10%程度と少ないです。そのため、多くの方が裁判で交渉をしています。

裁判までした場合

裁判をおこなうと数カ月から1年ほどかかるケースもあります。その代わり、返還率は70%にまで引き上げることができます。

過払い金を利息付きで取り返せる可能性も

過払い金は貸金業者にとって正当な理由のない利益です。これを法律用語で「不当利益」と呼び、不当利益を返還する際には、利息をつけなければならないとされています。過去に出資法を元にしたグレーゾーン金利を適用していた貸金業者は、これに当てはまり、過払い金を返還する際に利息を付けなければなりません。そのため、貸金業者側は不当利益に当たるかどうかを裁判の争点にすることがあります。取引履歴を取り寄せる際に、「過払い金請求のために取り寄せたい」と目的を伝えると、この争点において不利に働くことがあるので気をつけましょう。過去の判例では、過払い金につく利息は5%とされていますが、ケースによって異なります。

7.フロックス(クレディア)過払い金請求 手続き費用の相場について

フロックスは過去に民事再生法の適用を申請しており、吸収合併や社名変更を経ていることから、過払い金の計算が複雑になる可能性があります。また、過払い金が発生している件数が多いため過払い金請求への対応に慣れており、支払金額をできるだけ減額するように交渉を進める傾向があります 。司法書士や弁護士に依頼すると費用がかかりますが、交渉を有利に進めることができる利点も大きいです。

相談料・着手金

相談料、着手金を無料にしている事務所も多くあります。特に司法書士は着手金が不要なことが多いです。過払い金が発生しているかどうかは専門家に状況を説明して初めて分かる部分もあるため、無料相談を利用して請求するかどうかを決めるとよいでしょう。

基本報酬

報酬は1社につき数万円というケースが多いです。着手金と基本報酬の両方が無料だったり、着手金のみが必要で基本報酬は無料だったりする場合もあります。司法書士は、着手金、基本報酬、解決報酬の合計が上限5万円までと規定により定められています。

解決報酬・成功報酬

解決報酬は1社につき2万円程度が相場です。無料という場合もあります。成功報酬は、話し合いによる和解の場合は20%、裁判の場合は25%を上限としてそれぞれが自由に定めています。

大まかな内訳は以上のようなものですが、この他に実費などを請求される場合もあります。後になって慌てないためにも、過払い金請求の依頼を決める前に、最終的にどれぐらいの費用がかかるのかを確認しておくと安心です。ちなみに司法書士は、上限5万円以上のオプション報酬を受け取ることを禁じられています。

日本司法書士会連合会と日本弁護士連合会では報酬に関する取り決めを共通して定めているため、どちらに依頼してもかかる費用自体が大きく異なるわけではありません。そのため、費用だけにこだわるのではなく、依頼にどのように対応してくれるかも併せて選ぶとよいでしょう。

過払い金請求は、誰がおこなっても同額を取り戻せるわけではありません。交渉をする人によって、戻ってくる金額や戻ってくるまでの期間が違うため、過払い金請求を数多く手がけている司法書士や弁護士に依頼すると確実です。

8.フロックス(クレディア)に過払い金請求するデメリット・リスク

フロックス(クレディア)の過払い金請求とブラックリストの関係

「過払い金請求をおこなうとブラックリストに載ってしまうのではないか」と不安に思っている方は、過払い金請求によって残債がゼロになるかどうかを目安に考えてください。既に完済していたり、過払い金を返済にあてたりすることによって残債をゼロにできる場合は、ブラックリストに載る心配はありません。過払い金を返済に充てても残債が残ってしまう場合は、ブラックリストにのります。

ブラックリストとは、「信用情報機関」の「個人信用情報」に記載された事故情報のことです。キャッシングやローンなどの借入をおこなうと、契約情報や個人情報が信用情報機関の個人信用情報に記載され、返済が滞る、自己破産するなどのトラブルがあると事故情報として記載されます。事故情報が掲載されているうちは新しくローンを組んだり、クレジットカードを作ったりすることができません。

しかし、事故情報が記載されたからといって、そのことが会社や家族に通知される恐れはありません。また、トラブルが解消すれば5年ほどを目安に事故情報は消され、その後は新規の借入をおこなうこともできます。ちなみに返済が3カ月ほど滞ると事故情報として記載されるため、過払い金を請求して残債を減らしたほうが事故情報を載っている期間を短くすることができる可能性もあります。 過払い金請求をおこなう際には返済計画についてよく考え、手続きをおこなうといいでしょう。

関連会社に注意

クレディア(フロックス)は吸収合併や社名変更を繰り返しています。そのため、フロックス以外の貸金業者から借入をおこなっている場合、その業者がフロックスの関連会社になっていないかどうかを確認しなければなりません。フロックスからの借入を完済したとしても、関連会社からの借入が残っていれば完済扱いにならない場合があるからです。銀行ローンの保証会社になっている場合なども同じことがいえます。

現在のクレディアは、フロックス以外にスタッフィ、プリーバなど旧Jトラストグループでおこなっていた貸付事業についても過払い金を支払っています。スタッフィ、プリーバは元々日本保証という会社が過払い金請求を引き継いでいましたが、クレディアに対して事業譲渡をおこなったためこのような状況になりました。

過払い金請求をおこない、フロックスからの過払い金を取り戻して残債がゼロの状態になったとしても、過去にスタッフィ、プリーバなどから借り入れていた借金の残債が残っていた場合、クレディアは過払い金を返還する義務と同時に、借金を返済してもらう権利を有することになります。過払い金と残債を相殺するといった交渉をおこなってくる可能性もあるので気をつけましょう。また、過払い金によってフロックスからの借金を完済できたとしてもスタッフィ、プリーバなどからの残債がある場合は完済扱いにはならず、事故情報が載る可能性があります。

9.自分でフロックス(クレディア)に過払い金請求する場合のデメリット・リスク

手間と時間がかかる

フロックスの担当者は過払い金請求の対応に慣れています。さらに、フロックス側から考えると過払い金はできるだけ支払いたくないお金なので、請求をしたからといってすぐに支払ってくれるわけではありません。過払い金請求のさまざまな手続きの際に、できるだけ時間を引き延ばしたり、請求者にとって不利な条件での交渉を持ちかけたりすることもあります。自分で過払い金請求をおこなうと手間と時間がかかるだけでなく、返還される金額が少なくなる可能性も高いです。

督促が止まらない

司法書士や弁護士などの専門家に依頼すると、過払い金請求をおこなった段階で督促が止まります。督促が止まるだけでなく返済も一旦ストップすることができるので、借金に追われる生活から一歩離れて生活の基盤を立て直す時間を取ることが可能です。同じことを個人でおこなっても督促は止まらないため、返済を続けながら対応していかなければなりません。

家族に知られる恐れも

個人で過払い金請求をするとフロックスとのやり取りは全て自分ですることになります。電話での連絡だけでなく郵便物などが届くこともあるでしょう。同居している家族がいる場合は知られてしまう可能性があります。仕事をしているときに電話がかかってくれば、周囲の人に知られる恐れもゼロではありません。

フロックスの過払い金請求は話し合いで解決することは少なく、裁判に持ち込まれるケースが多いです。裁判になるとより専門的な知識が必要になることも考え、自分で請求するかどうかを決めたほうがよいでしょう。

10.フロックス(クレディア)の直近の経営状況と今後の過払い金請求の見通し

フロックスは過払い金請求に対しても厳しい対応を取ることで知られており、特に、話し合いで取り戻せる金額は少ないケースが多いです。過去に民事再生法の適用を申請しており、倒産はしていませんが何度も吸収合併を繰り返していることから、経営は安定していないと予測されます。フロックスから社名変更したクレディアは、フロックスのほかにも多くの過払い請求事案を抱えており、今後も支払いが経営の負担となる可能性が高いです。

万が一倒産するようなことがあると、過払い金が発生していても1円も取り戻すことはできなくなります。不測の事態を避けるためにも、できるだけ早く過払い金請求の手続きをおこなった方がいいでしょう。

11.フロックス(クレディア)の過払い金請求の流れと対応

1.相談

まずは過払い金が発生しているかどうかを聞き取ることから始めます。過払い金請求の実績がある司法書士や弁護士であれば、発生している過払い金のおおよその金額を教えてくれることもあります。相談は無料でおこなっているケースが多いので、過去に借入をした経験がある方は気軽に足を運んでみましょう。すぐに過払い金請求の手続きに進むか、事前調査で正確な過払い金を調査するかはこの時点で決めることができます。

過払い金請求をおこなうと決めた場合、受任通知(過払い金請求をおこなうという通知)を内容証明郵便でクレディア(フロックス)に送ります。先方が受け取った段階で時効が止まりますが、事前調査では過払い金の金額は分かるものの、時効は止まりませんので注意してください。

2.取引履歴の開示

クレディア(フロックス)に対し取引履歴の開示を要求した場合、数週間で交付されることが多いようです。通常は取引の内容が書かれたものは送られてきますが、フロックスの場合はすでに引き直し計算をおこなった金額が記載されている場合もあります。念のために引き直し計算をおこない、確実な数字をもとに過払い金請求をおこないます。

3.話し合いによる請求と裁判による請求

司法書士や弁護士に依頼した場合、話し合いによる請求はクレディアに請求書を発送し、電話でおこなわれます。話し合いでは取り戻せる金額がわずかなため和解に至らないことが多く、裁判になるケースがほとんどです。裁判は、フロックスからの和解提案と依頼者の希望をすり合わせながらおこなわれます。フロックスは民事再生法の適用を申請しているため、適用前後で返還される金額にも違いがあります。

2007年9月20日以前の過払い金については再生計画案で、過払い金の40%、もしくは30万円の大きい方を和解から3カ月以内に一括返金すると定めていましたが、この条件での請求期限は2008年5月までで既に終了しています。しかし、この期間までに請求できなかった正当な理由がある場合は同条件でお金を取り戻せる可能性があります。理由が認められなかった場合や、2007年9月21日以降の過払い金については通常通り過払い請求をおこないます。

4.過払い金の返還

裁判により支払われる過払い金が決定するとクレディアからお金が振り込まれます。司法書士や弁護士の事務所の口座に振り込まれる場合はそこから費用を差し引いた金額を依頼者に振り込みます。その後、過払い金請求に必要だった書類などを依頼者に返却し、終了します。

個人で過払い金請求をおこなった場合

司法書士や弁護士に依頼しない場合は、上記のすべての手続きを自分1人でおこなうことになり、大変な手間がかかります。その上、専門家に任せたときよりも返還額が少なくなり、時間も長くかかる傾向があります。フロックスの対応は専門家が手がけたとしても大変厳しいものです。取り戻せるお金をできるだけ満額に近づけるためにも、司法書士や弁護士に依頼する方が確実といえるでしょう。

12.フロックスに(クレディア)過払い金請求する場合の注意点

フロックス(クレディア)に過払い金請求をすると、「ゼロ和解」を提案されることがあります。これは、請求者に不利な条件で過払い金請求を終わらせるもので、「残債を0円にするので早急に和解したい」「すぐに支払いをするから、返還額を減らしてほしい」といった内容です。いずれも不当な条件ですので、きっぱりと断って過払い金請求を進めましょう。フロックス(クレディア)は消費者金融業を廃業しているため、新規の貸付はおこなっていません。通常、過払い金請求をおこなうとその貸金業者からは新規の借入ができなくなりますが、フロックスの場合はこの点を考慮する必要はないということになります。

フロックスに過払い金請求をおこなう際に最も気をつけなければならないのは、吸収合併や社名変更を何度もおこなっている点です。この間に、金利の引き下げや民事再生法の適用を申請しているため、自分の借入がどの時期に当たり、いくらの利息で借りていたのかを明確するために複雑な手続きを要します。過払い金請求の実績がある司法書士や弁護士はこうした状況にも慣れていますので、依頼した方がスムーズに請求できる可能性があります。

13.フロックス(クレディア)の会社概要

株式会社クレディアは平成20年に設立された静岡県に本店を置く金融サービス業です。本店の他にコールセンターと東京支店があります。歴史を遡ると創業は1950年で、1990年に1度目の社名変更をおこなって株式会社クレディアとなりました。1999年には東京証券取引所一部に上場し、2005年には JCB と資本業務提携するほど勢いがあったのですが、2007年以降は消費者ローンを取り扱う店舗などを閉鎖し、民事再生法の適用を申請、上場廃止となります。

2008年に全事業を株式会社フロックスに継承、吸収合併される形で株式会社フロックスと社名が変わりました。2012年には再び株式会社クレディアに社名を変更し、Jトラストがその全株式を取得したことにより、クレディアは J トラスト傘下に入ります。2015年に J トラストがクレディアの全株式を売却、その後、消費者金融業を廃業して、いわゆる「みなし貸金業者」となり、現在に至ります。2015年に株式会社日本保証から吸収分割により複数の事業を取得しました。