借金を債務整理するタイミングと判断基準となる借金の金額や目安

「借金を債務整理するタイミングとは?」

「どのくらいの借金の金額で債務整理をするべき?」

と、みどり法務事務所では多くのご相談をいただきます。

債務整理は、利息で増えた借金を返すのが大変な方や、返済で生活が苦しいといった方のためにある借金を減らす法的手段です。

債務整理には任意整理、個人再生、自己破産、特定調停の4種類があって、それぞれ借金の金額、返済状況によって、債務整理をどのタイミングでするべきかが判断基準が異なります。

債務整理するべきタイミングを逃してしまうと、借金の返済で生活が今以上に苦しくなったり、返済ができなくて延滞・滞納が続いてしまって、貸金業者に裁判で給料を差し押さえられる可能性があります。

債務整理をするタイミングを逃さないためにも、まずは債務整理をする判断基準は何かを正しく理解することが大切です。

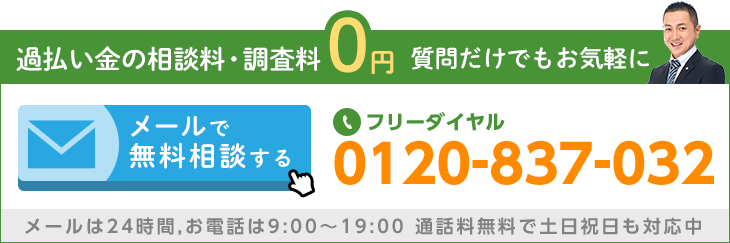

もし、債務整理をしようか迷っている、債務整理をするべきタイミングをしりたい方は、みどり法務事務所で、債務整理に関するご相談をすべて無料で承っていますので、まずはご相談ください。

また、無料のお電話かメールフォームから「どこの貸金業者(またはクレジットカード会社)から・いつ頃・いくら借りていたか」をお話しいただければ、相談者様にとって最適な債務整理をご提案させていただきますので、お気軽にお問い合わせください。

債務整理すべき9つのタイミング

債務整理をするのに適したタイミングがわからないばかりに、無理な返済をズルズルと続けてしまう人もいます。

そこで、債務整理をするタイミングとして事前に知っておきたい9つのポイントを紹介します。

債務整理をする9つのポイント

借金を借金返済のためにしている

借金を着実に返していきたいと考えてはいるものの実際には返済が追い付かず、借金を返すためにあらたに借金をしてしまう人もいます。

借りたお金はしっかりと返さなければいけないという真面目な考えからの行動ではありますが、借金を整理するための方法としてはおすすめできません。

借金返済のために借金をしてしまうと、1つの借金を完済することができたとしても、続けて別の借金の返済をおこなわなければいけなくなるからです。

結果、いつまでたっても、借金をなくすことはできなくなります。

このような永遠に続くと思われるような悪循環を断ち切るためには、債務整理が適した方法となるのです。

借金が月収の3分の1以上である

収入の3分の1以上が借金の返済に回っているという場合には債務整理の必要があります。

生活をするうえで必要となるもろもろのお金を考慮すると、毎月3分の1以上を生活費として使用できなくなるのは経済的に破綻するリスクが高いからです。

たとえば、手取りで月15万円の収入がある人が毎月5万円以上を返済にあてているならば、債務整理を検討した方がよいでしょう。

3分の1以上の借金返済は家計が破綻するリスクが高いということは、貸金業法の中にある制度の1つ「総量規制」からも明らかです。

法のもとにある「総量規制」の制度では返済のリスクを考慮し、借り入れの残高が年収の3分の1以上ある場合は新規の借り入れができないことが定められています。

借金をしている会社が3社以上である

複数の金融業者から借金をしている人は多くの場合、これまで、さまざまな貸金業者や借り入れ方法でお金を借りざるを得ない状況に陥ってしまった人です。

もともと、返済計画を立てることが苦手な人が複数の借金の返済を管理することは、特にむずかしいことでしょう。

また、1つの借金について返済するよりも、複数の借金の返済をする方が一般的に月々に返済する金額は大きくなってしまうものです。

今後、高い収入が見込めない場合には、借金を返しきれず逆に返済額をふくらませてしまう可能性もあります。

このため、早い段階で債務整理をすることがおすすめとなるのです。

借金の元金が減らず、利息分しか支払えていない

毎月しっかりと返済をおこなっていても、利息分しか支払えていないという場合には債務整理をするのに適したタイミングとなります。

借金は元金と利息の両方をすべて返して、はじめて完済となるものです。

いくら利息を毎月着実に返済していても、元金が減っていない状況では借金の返済が進んでいることにはなりません。

このまま返済を続けていても、借金完済のゴールはいつになるのかあやしいものです。

完済の見込みのない方法で返済をしている場合には、早めに債務整理を検討する方が堅実な選択と言えるでしょう。

仕事を続けられない

借金をしている人は通常、預金などの余裕資金がないことが一般的です。

そのため、病気やケガ、失業などにより仕事を続けることができず、収入がなくなってしまうと、借金の返済をすることはむずかしくなるでしょう。

失業給付金などの手当を受け取ることができたとしても、生活費や医療費など、ほかにも必要となる費用はあるものです。

返済することができないにも関わらずそのまま借金を放置してしまうと、みるみると返済金額が増えてしまいます。

すぐに新しい仕事に就くことができる見込みがないならば、債務整理をした方が安心となるのです。

借金返済が苦しくなって1年以上

毎月確実に返済をおこなっていても完済できずに、1年以上経過してしまっている人も債務整理のタイミングです。

毎月しっかりと返済しているにもかかわらず長期化するということは、返済計画が正しくおこなわれていない可能性があります。

また、正しい返済計画のもとで返しているのに長期間にわたってしまっている場合には、もともとの借金が多すぎて、通常の返し方では返しきれないことが原因となっているケースもあるのです。

精神的にもストレスとなる終わりのない借金生活から解放され心に余裕のある生活を取り戻すためにも、一度債務整理をすることがおすすめとなります。

結婚を考えるようになった

人生の転機を債務整理のタイミングとする場合もあります。

結婚と借金に直接的な関係はありません。

しかし、多くの人の場合、借金を抱えている結婚相手に対してマイナスのイメージを持ちます。

結婚すると幸せな時間を共にすることができるようになりますが、借金の苦労も一緒に背負わなければいけなくなる可能性もあるからです。

このため、婚約前にしっかりと借金の完済をして、結婚する相手に少しでも安心してもらい、気持ちのよい新生活のスタートを切れるようにしておくとよいでしょう。

借金と返済をずっと繰り返している

借金を返済しても、お金が必要となると、つい繰り返して借り入れをしてしまうという人もいます。

借金癖がついてしまっていることなどにより、借金と返済を繰り返している場合には債務整理がおすすめです。

借金と返済を繰り返しているケースでは過払い金が発生している可能性があるからです。

発生する過払い金の金額によっては、残りの借金を完済することができるケースもあります。

また、借金をすべて返済できたうえに、手元にお金が戻ってくる可能性もあるのです。

過払い金は債務整理の手続きとして請求することができます。

借金問題の解決とともに、思わぬ余裕金が戻ってくることもあることから、価値ある手続きとなっているのです。

借金を完済した

債務整理は借金の返済に現状で苦しんでいる人だけがおこなうべき手続きではありません。

借金をすでに完済している人の中にも、債務整理をした方がよい人がいます。

債務整理をして得となるのは、過払い金が発生している人です。

過払い金が発生しているかどうかはを確認することができます。

過払い金は借金が完済していても発生していることがあり、お金が戻ってくる可能性もあるため、完済している人でも手続きをした方が得をする場合もあるのです。

過払い金の請求は、返済中だけではなく、完済後にもおこなうことができます。

債務整理には4つの方法がある

債務整理には任意整理、特定調停、個人再生、自己破産の4つの方法があります。

それぞれの特徴やメリット・デメリットを知り、自分に合った方法を選ぶようにしましょう。

債務整理の裁判をしないなら「任意整理」

「任意整理」とは裁判所を通さずに、金融業者などの債権者と直接交渉をすることによって借金問題を解決する方法です。

原則、債権者との交渉は弁護士や司法書士といった専門家がおこない、きちんと借金の返済ができるように返済額や返済期間を協議によりあらためて決定します。

具体的には、利息制限法により正しい利率で計算し直した借金額をもとに利息分をカットしたり、返済回数を増やして月々の返済額を減らしたりして、返済の負担を減らすようにするのです。

任意整理は職業や資格に制限がないため、借金の整理をしても仕事を失うというリスクがありません。

また、裁判所を利用しないため、手続きにかかる負担を軽くすることができます。

さらに、官報に掲載されないため、債務整理をしていることを周囲に知られることなく手続きを進めることができるのです。

そして、専門家に間に入ってもらうことで、金融業者からの借金取り立てのための督促を止めることもできるというメリットもあります。

ただし、必ず借金問題を解決できるというわけではなく、貸金業者が拒否をすれば和解が成立しないこともある方法です。

また、あくまでも返済しやすいようにするための方法であり、借金が免除されるわけではありません。

さらに、5年程度はローンやカードなどの借り入れの利用ができなくなります。

このため、近々、ローンを組んだり、カードを作ったりする予定がある場合には任意整理は避けた方がよいでしょう。

任意整理が適した方法となる人は、現状の返済方法では苦しいが、定期的な収入があり返済条件さえ緩めれば、しっかりと完済できるという人です。

また、家族などの周囲の人に知られずに手続きをしたいという人にも向いています。

さらに、自己破産などをすると現在の仕事を継続できなくなる人、住宅などの資産を守りたい人にも適した方法です。

債務整理でお金をかけずに自分で手続きするなら「特定調停」

任意整理のように債権者との協議により解決策を探す方法が「特定調停」です。

返済を続けていけるように、また、完済に向けた返済がおこなえるように、返済方法などを債権者と話し合います。

任意整理と同様に資格制限などはなく、官報にも掲載されません。

また、自己破産手続きのように債務整理をすることで財産を失うということもないのです。

特定調停が任意整理と異なる点は専門家だけではなく、借金をしている債務者本人が協議をおこなうことができるようになっていることです。

専門家に依頼することなく手続きをおこなうことができるため、弁護士や司法書士を依頼する際に必要となる費用分をおさえることができるというメリットがあります。

このため、債務整理にかかる費用を少しでも安く済ませたいと考えている人には、適した方法となるでしょう。

また、専門家が債務者の代理として交渉をおこなう任意整理とは違って、債務者と債権者の間で話し合いがおこなわれるというのも特定調停の特徴です。

ただし、特定調停では裁判所が介入するため、二者だけで話し合う必要はありません。

申し立てた裁判所へ期日に出頭すると、調停委員が主導となり協議が進められます。

協議では、借金の減額を請求することは可能ですが、過払い金の返還請求をすることはできません。

また、裁判所が間に入るとはいえ解決への強制力はなく、あくまでの当事者間の協議によるため希望通りの減額ができない可能性もあります。

特定調停は、それらのリスクも理解したうえで、裁判所の手続きに必要な申請や書類作成などを負担に感じない人、平日でも出頭できる人が向いている方法となっているのです。

安定した収入があるなら「個人再生」

裁判所を通じて債務整理をおこなう方法には「個人再生」もあります。

個人再生は収入額が給料などで安定していることなどを条件に利用できる方法です。

具体的には、借金額を減額し、減額した借金を長期的に分割して返せるようにする手続きとなっています。

裁判所に再生計画案が認められると計画案で提示した減額後の金額による返済の開始となるのです。

減額は5分の1程度と大きく、返済期間は原則3年の長い期間で設定されます。

また、減額後の残債は利息なしで返すことが可能です。

3年間、決定した金額による分割返済が終了すると、すべての返済が完結し借金完済となります。

個人再生の最大のメリットとなるのが、残債を大幅に圧縮させることにより無理のない返済ができるようになる点です。

さらに、自己破産のように財産を失うことなく返済できるというメリットもあります。

個人再生の手続きを開始すると、債権者は給料を差し押さえるといった強制執行をすることができなくなるのです。

さらに、住宅ローン特則により債務整理をしても住宅ローンだけは返し続けることも可能となっています。

ただし、いわゆるブラックリストにのるというデメリットもあります。

原則、あらたな借り入れが約5~10年の間できなくなってしまうのです。

また、官報に掲載されるため、債務整理をしていることを第三者に知られてしまう可能性もあります。

しかし、自宅などの資産を失いたくない人、一定の収入があるものの大きな金額の借金があり返済に悩んでいる人にはおすすめの方法です。

収入がないなら「自己破産」

借金の返済をできる収入や財産がないなどを理由に借金返済の支払い不能であると裁判所に認められていることを条件に利用できる債務整理の方法が「自己破産」です。

生活保護などを受けている人も返済能力がないことが証明されているため、自己破産をおこなうことができます。

ただし、過去7年以内に自己破産をしたことがある人は利用対象外です。

また、弁護士や警備員などの一定の資格で仕事をしている人は、自己破産手続き後、一定期間、資格を使って働くことができなくなります。

自己破産手続きでは、所有する財産をお金に換え て、各借金の返済にまわし清算します。

財産とは現金や預貯金のほか、不動産や自動車、将来受け取る予定の退職金などすべてです。

すべての財産を失うこととなる自己破産ですが、大きなメリットとなるのが、すべての借金をなくすことができるという点です。

自己破産の決定が出て、手続きが始まると、債権者は強制執行をおこなうことができなくなります。

ただし、税金や養育費、罰金、故意・過失での不法行為による損害賠償などの借金は残るため、注意が必要です。

逆に、生活するために必要となる最低限の財産は残すことができます。

一方、財産をすべて失ってしまうこと意外のデメリットとなるのが、官報に掲載されるため、第三者に債務整理をしていることを知られてしまうことです。

債務整理のデメリットとメリットについてくわしく確認

債務整理をしないとリスクになる

借金の返済に困っている人にとって、減額などを認めてもらうことができる債務整理はメリットのある手続きです。

しかし、中にはいつか完済できるかもしれないという根拠のない考えから債務整理をおこなわずに、ずるずると返済を続けてしまう人もいます。

完済することができれば問題ありませんが、借金を残したまま債務整理をしないでいるとリスクもあるため、注意しましょう。

ブラックリストにのる

月々の返済金額が大きかったり、複数の債権者から借金をしていて返済が回らなかったりすることで定期的な返済が滞ってしまうとブラックリストにのってしまう可能性があります。

ブラックリストは債務整理をおこなったなどの理由以外で、返済日より61日以上あるいは3カ月以上の滞納があったときにも登録対象となるからです。

ブラックリストにのると、新規にクレジットカードを作ろうと思っても審査に落ちてしまったり、住宅や車などのローンが組めなくなってしまったりします。

このような生活に不自由 が出てしまうこともあるのです。

滞納が続くと強制執行される

借金は返済せずにそのまま放置しておくと強制執行されることがあります。

強制執行とは、裁判所により強制的に債務者の財産を回収し、債権者に返済するために財産を換金する手続きです。

一度強制執行を受けると和解がなされるまで給与の4分の1相当を差し押さえられてしまいます。

そして、個人再生や自己破産、特定調停などをしない限り、強制執行の一時停止や停止をすることができなくなってしまうのです。

また、給与を差し押さえるため、給与を支払う勤務先に差し押さえられている事実を知られてしまいます。

さらに、財産の差し押さえの際には、借金の負債額に加えて、放置していた間に加わった遅延損害金も計算されてしまうのです。

取り戻せるはずの過払い金が請求できなくなる

債権者となる貸金業者も企業である以上、経営状態が悪化してしまうこともあります。

債務整理をしないでいる間に、貸金業者が倒産してしまったり、経営不振に陥ってしまったりすると、取り戻せるはずだった過払い金が請求できなくなるというリスクも発生するのです。

また、たとえ請求することができたとしても、希望通りの金額を取り戻すことができなくなる場合もあります。

正式に破産手続きを開始してしまうと、会社の財産は破産管財人に管理されるようになるからです。

そして、会社に残る少ない財産は、すべての債権者に平等な配当ができるように債権額に応じた過払い金返還がおこなわれ、手元に戻る1人あたりの金額が大幅に減ってしまう可能性があります。

債務整理の相談をするは今

現状の借金返済の負担を軽くしたり、過払い金の請求をしてお金を取り戻したいと考えていたりして、債務整理を検討しているなら司法書士や弁護士などの専門家に相談することがおすすめです。

借金は、放置しておくと問題をさらに大きくすることもあります。

専門家の中には相談を無料で受けているところもあるため、検討しているなら今すぐにでも行くとよいでしょう。

ただし、相談に行く際には債務整理をサポートしてくれる専門家を上手に選ぶことが大切となります。

司法書士には、普通の司法書士と認定司法書士の2つの資格があり、債務整理に関与できるのは認定司法書士です。

また、認定司法書士であっても140万円以下の事案しか扱うことはできません。

140万円を超える金額を扱う場合には弁護士のみが対応可能となっています。

債務整理するならまずは専門家に相談手続きの流れ

債務整理をしようと思ったら、まず初めに専門家に相談に行きましょう。

相談後の手続きについては、専門家がサポートしてくれますが、自分自身でも事前に手続きの流れを把握しておくと安心です。

-

STEP 01 司法書士や弁護士などの専門家に相談

-

STEP 02 受任通知の発送・取引履歴の開示請求

-

STEP 03 引き直し計算

-

STEP 04 債務整理方法の決定/過払い金請求書の発送

-

STEP 05 債務整理手続きの実行/過払い金請求の交渉

-

STEP 06 和解

-

STEP 07 支払いスタート

1司法書士や弁護士などの専門家に相談

司法書士や弁護士などの専門家に相談する場合、事前にインターネットや電話などで予約を取っておく必要があることが一般的です。

相談の際には、現在のすべての借金の状況についての質問があります。

具体的には、借り入れ先、借り入れの開始時期、現在の債務総額と月々の返済額、収入額、借金をした理由などです。

さらに、返済が可能となる金額について聞かれることもあります。

2受任通知の発送・取引履歴の開示請求

司法書士や弁護士などは債務整理の依頼を受けると、まず借金をしているすべての債権者宛に受任通知を発送します。

受任通知は、今後一切の手続きや取引は債務者の代理人となる司法書士や弁護士がおこなうことを債権者に対して知らせる通知です。

また、同時に過去から今までのすべての取引内容が記載された取引履歴の開示請求もおこないます。

3引き直し計算

債権者から取引履歴が送られてきたら、記載されている履歴の内容をもとに引き直し計算をおこないます。

引き直し計算とは利息制限法内の金利で借金額を計算しなおすことです。

法定内の金利による正しい借り入れ残高を確定するためにおこなう手続きとなっています。

4債務整理方法の決定/過払い金請求書の発送

利息制限法による正しい借り入れ残高が算出されたら、債務者に合った債務整理の方法を決定します。

また、引き直し計算により過払い金が発生している可能性があることがわかったら、債権者に対して過払い金請求書の発送もおこなうのです。

5債務整理手続きの実行/過払い金請求の交渉

債務整理方法が決定したら、それぞれの方法に従い手続きを進めていきます。

また、過払い金請求をおこなう場合には、該当する債権者に対して過払い金請求の交渉を開始します。

債権者から和解案が提示された場合には、和解に応じるか、和解に応じずに裁判手続きに進めるかの選択をすることが必要です。

6和解

問題となっていたすべての借金について、各債権者と和解することができたら、債務整理の手続きは終了となります。

7支払いスタート

和解した後は、借金が残る場合であれば和解した返済計画にのっとって返済がスタートします。

支払いの分割回数や支払期間は、任意整理や特定調停の場合、36回の3年間が目安です。

個人再生であれば3カ月に1回の支払いにすることが多く、12回の3年間が一般的となっています。

一方、過払い金が残りの借金よりも多かった場合は、和解するとともに完済です。