家族や会社にバレずに債務整理をする方法

「家族にバレずに債務整理はできる?」

と、みどり法務事務所では多くのご相談をいただきます。

借金の返済に苦しむ人を救うための法的手段である債務整理は、任意整理、個人再生、自己破産、特定調停の4つの種類があります。しかし、債務整理によっては家族にバレる可能性がある債務整理があります。

債務整理の手続きについて正しく理解することで、家族にバレずに債務整理できる、または、家族にバレる可能性が少ない債務整理をすることができます。

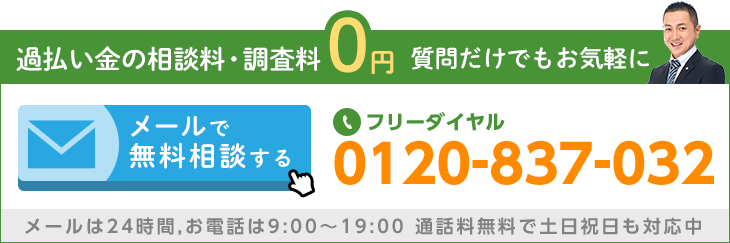

もし、家族にバレずに債務整理をしたい、家族にバレない債務整理の手続きは何かを知りたいという方は、みどり法務事務所で、債務整理に関するご相談をすべて無料で承っていますので、まずはご相談ください。

また、無料のお電話かメールフォームから「どこの貸金業者(またはクレジットカード会社)から・いつ頃・いくら借りていたか」をお話しいただければ、相談者様にとって最適な債務整理をご提案させていただきますので、お気軽にお問い合わせください。

もくじ

1.借金がバレるパターン

1-1.貸金業者からの督促によってバレる

「会社や家族には内緒にしていたのに借金がバレてしまった!」ということがあります。

その理由としては主に2つあるのですが、よくあるパターンが「貸金業者からの督促によってバレた」ということでしょう。

借金を支払う予定であった日に支払いができない場合、必ず督促の電話がかかってきます。この電話というのが厄介で、あなたに繋がるまでいつまでも連絡がくるのです。

もし繋がらなければ自宅や会社にまで電話をかけてくる業者があり、この電話により借金があることがバレてしまいます。

また、電話と同時に督促の手紙も届くため、この手紙を目にしたことでご家族にバレるということも多いのです。他にも、たび重なる督促によるストレスを常に感じており、それを見たご家族が「様子がおかしい」と気付かれることもあります。

1-2.差押えによってバレる

そして、もう一つが「差押えによってバレた」というパターンでしょう。

先ほどの「貸金業者からの督促」の段階で家族や会社にバレずにいても、そのまま借金が返せないでいると、いつかやってくるのが「差押え」です。

借金を滞納し続けてしまうと、貸金業者は裁判所に申立てをおこない、債務者の給料などを差押えることができるようになっています。

給料を差押えられてしまうということは、当然会社にも借金をしていることがバレてしまうのです。

また、差押えによって家計に入るお金が突然減り、ご家族があやしんだ結果、借金をしていることが知られてしまうことになります。

2.借金を家族や職場に内緒で解決する方法

2-1.家族や会社にバレたくないなら早めに債務整理

自分が借金していることを家族や職場になるべくバレないように解決する方法としては、「債務整理」というものがあります。

債務整理をすることで「貸金業者からの督促をストップさせることができる」というメリットがあります。

督促の連絡や取り立てをされることがないので、「家族にバレてしまうのではないか」とヒヤヒヤすることがなくなります。

家族や会社に借金をバレたくないと思っている人は、借金を滞納してしまう前に債務整理をご検討ください。

2-2.債務整理の種類によっては家族や会社にバレやすいものがある

債務整理のやり方によっては、家族や会社に借金がわかってしまうものもあります。

債務整理は大きく分けて「任意整理」「個人再生」「自己破産」の4つがあります。

このうち「任意整理」は家族にバレにくい手続きですが、「個人再生」「自己破産」は、家族にわかってしまうので、事前に相談し、家族の協力を求めてから手続きをされることをおすすめします。

2-3.自己破産や個人再生は、家族や会社の協力が必要

「個人再生」は、裁判所に申立てをして手続きすることで借金を減額する方法です。そして、「自己破産」は、裁判所に申立てをすることで借金を帳消しにしてもらう方法となります。

これらの方法に共通していえることは「申立てのための必要書類がいること」なのですが、もし光熱費などを配偶者名義の通帳から引き落としている場合、その通帳のコピーや明細書が必要になることがあります。

また、共働きであれば、本人のものだけでなく配偶者の給与明細書や源泉徴収票が必要になってくることもあります。

家族に内緒で手続きを進めようとしても書類をそろえる段階であやしがられ、バレてしまう可能性があります。

ただし、4つの債務整理は司法書士や弁護士に依頼した場合、バレやすいかどうかも変わるうえに、そのほかのデメリット・メリットも変わるので、家族にバレやすいかどうかだけでなくどんなデメリットがあるのかも確認するべきです。

債務整理のデメリットとメリットについてくわしく確認

3.家族や会社にバレたくないなら任意整理

家族や会社にバレたくない人は、債務整理の中でも「任意整理」という方法がおすすめです。

「任意整理」とは、貸金業者と直接話し合いをすることにより、将来利息をカットしてもらったり、月々の返済額や返済期間を見直してもらう交渉をする手続きをいいます。

月々の支払いがきびしく、これまで通りでは返済がむずかしい点について決め直すという方法です。

ではどうして「任意整理」であればバレる可能性が低いのでしょうか。

3-1.任意整理が周囲にバレにくい理由

家族や会社にバレるリスクが低い手続きです。その理由としては、大きく3つあります。

1つ目は、「裁判所を介さずに手続きがおこなえること」です。任意整理では裁判所を利用することがありません。これは、個人再生や自己破産とは大きく異なる特徴です。

裁判所ではなく弁護士や司法書士が貸金業者と直接話し合いをするという方法なので、裁判所は介入しないのです。

2つ目は、「他の債務整理方法と比べると必要書類が少なく手続きが容易」という点です。

裁判所を通さないため、手続きも比較的簡単で、必要な書類も少なくてすみます。弁護士や司法書士に依頼した場合、ご自身の身分証明書となる運転免許証くらいです。

そして、3つ目は「家や車など財産がなくなる恐れがない」ということです。

任意整理では、家や車などの財産について調査がおこなわれることがありません。そのため、財産がなくなる心配をしなくてすみます。

3-2.バレたくないなら債務整理専門の司法書士や弁護士に依頼する

任意整理をする際のポイントとして大切なのは、債務整理専門の司法書士や弁護士にご依頼いただくことです。周囲に内緒で手続きを進めたい相談者様はたくさんいらっしゃいます。

特に債務整理に強い司法書士や弁護士に手続きをご依頼いただけば、心強い味方となるでしょう。貸金業者はあなたに直接連絡をすることができなくなり、借金の返済自体が一旦ストップします。

たとえ借金を滞納してしまっている場合であっても、督促や借金の返済がストップするので精神的なストレスから解放されます。

任意整理の手続きは、司法書士や弁護士が依頼者様の代理人となって貸金業者と交渉をおこないます。

ご本人様に直接貸金業者から電話がくることもなくなりますし、ご自宅に郵便物などが届くこともありません。ご家族や職場に借金がバレてしまう可能性は低くなります。

また、専門家に任意整理をご依頼いただくことで、司法書士や弁護士があらゆる手続きをすべて代理でおこないます。

自分で書類を準備したり発送したりといった作業をする必要はありません。「作業を自宅でおこなっていて家族にバレる」といった心配をする必要はなくなります。

3-3.依頼したあとも十分注意する

司法書士や弁護士とのやりとりをご家族に知られ、債務整理がバレてしまう可能性もゼロではありません。債務整理を依頼している間は、司法書士や弁護士と電話やメールで連絡をとりあう機会が出てきます。

司法書士や弁護士事務所から、債務整理に関する書類を送ることもあります。その点、債務整理専門、または債務整理に強い司法書士や弁護士であれば、必要な連絡があれば個人の携帯にかけます。

また、書類を郵送する際にも「封書の差出人に事務所名を入れない」「郵便局留めにする」などの対応をします。

ご自身が司法書士や弁護士とやりとりしていることをご家族に悟られないよう、十分な配慮をするのです。

しかし、こうした配慮をしてくれる事務所ばかりとも限りません。特に、普段から債務整理を扱っていない事務所は不慣れなため、こういった配慮が行き届いていない可能性もあり得ます。

「自宅に電話がかかってきてバレた」「郵便物に弁護士・司法書士事務所の名前が書いてありあやしまれる」といったことになりかねません。

また、手続きがスムーズに進まないことで任意整理の期間が長くなると、ご家族にバレるリスクも高くなります。

3-4.「バレたくない」ということをしっかり伝える

あなたが「借金があることを家族に内緒にしたい」と思っている強い気持ちをお伝えいただくことが重要です。

最初に任意整理の依頼をする段階で、その旨を司法書士や弁護士にしっかりお伝えください。そうしておくことで、きちんと依頼を受けてくれる事務所を見極めることができます。

4.信用情報(ブラックリスト)への影響により、周囲にバレる可能性に注意

任意整理をおこなうことには、デメリットもあります。信用情報機関に事故情報がのることにより、5年間程度はローンやクレジットカードなどが利用できなくなります。

銀行などの金融機関やクレジットカード会社、消費者金融は、融資の審査のときに、「個人信用情報」というものをチェックします。債務整理をした情報が登録されていると審査に通りません。

信用情報に事故情報が登録されることを一般的に「ブラックリストにのる」と呼んでいます。

ブラックリストにのったとしても自分から言わない限り周囲に知られることはありません。

ただし、ブラックリストにのっている間はクレジットカードを持つことやローンを組むことができなくなるのでご注意ください。

では、実際にどのように対応していけばいいのでしょうか。

4-1.クレジットカードが持てない

任意整理をすると、5年間くらいはクレジットカードを持つことができなくなります。そうなった場合「クレジットカードが持てない」という事実は動かしようがありません。

そのため、「どうして持たないのか」といううまい言いわけを考えておくしかありません。

まず大前提として今までクレジットカードを使っていた人は現金生活に切り替える必要があります。

周囲への言い訳の例としては「使いすぎが心配」「情報漏れなどのセキュリティが心配」「カードを入れた財布をなくしたら大変そう」などが自然です。

「現金を使って生活しないと金銭感覚が狂う」というのもいいでしょう。あれこれ理由を説明しすぎるほど不自然になってしまうので、あえて一言だけ「現金主義にかえた」と言っておくなどです。

また、デビットカードを上手に活用するという方法もあります。ブラックリストにのっている期間内であっても、デビットカードはクレジットカードと同様に利用することができます。

「クレジットカードでは使いすぎてしまうから、そうならないようにデビットカードを使っている」と言っておけばいいでしょう。

クレジットカードよりデビットカードを好んで使う人も一般的にいるので、このように話しておけば納得してくれるでしょう。

4-2.住宅ローンや自動車ローン

クレジットカードと同様に、任意整理を行ったあと5年間は住宅ローンや自動車ローンを組むことができません。そのため、5年間はローンを組む機会をなくさなくてはいけないのです。

しかし、止むを得ずそういった話題に直面せざるをえない人もいるでしょう。たとえば、結婚していると、家を建てたり車を買ったりといった話題が出てくることもあります。そのときは、家族にあやしまれないよううまくかわす必要があります。

このような場合、相手が身近な家族である分、より上手にごまかさないとあやしまれる可能性があります。

実際に、このときにうまく言いわけができずバレてしまうケースもあります。住宅ローンや自動車ローンなど大きなローンを組む予定がない場合は心配ありません。

しかし、もし債務整理後にこういった話が出る可能性のある人は、対策を考える必要があります。

ただし、住宅ローンなど大きな融資の審査に関してはブラックリストにのっているかいないかだけで判断されるわけではありません。

収入や勤続年数、年齢、家族構成などさまざまな要素を総合して審査されるので、他の影響もあります。

現在の借入と返済状況も影響するので、そもそも借金がある状態で住宅ローンを組むことはむずかしいといえます。

5.任意整理をしたあとは返済を滞らせないように注意

5-1.債務整理をしてからはしっかり返済しよう

任意整理をしたあとでも、安心してはいられません。

任意整理による貸金業者との交渉によって返済の負担は少なくなりますが、借金がなくなったわけではないのです。

任意整理の手続き後にも、毎月決まった金額の返済をし続けていかなくてはなりません。

しかし、ここで支払いが滞ると貸金業者から支払い確認の連絡がきて、督促を受けることになってしまうのです。

いくら任意整理をしたからといっても、支払いを滞納しないように注意をしなければなりません。

きちんと自分で返済のためのお金を管理し、毎月しっかりと支払いができるのであれば問題はないでしょう。

5-2.借金問題は一人で悩まないで

せっかく債務整理をしたのにまた返済が滞ってしまっては意味がありませんし、ただバレずに債務整理をすればいい、というわけでもありません。

借金を抱えて悩んでいる人は、「任意整理で解決すべきなのか」それとも「他の債務整理方法をとるべきなのか」を、一度司法書士にご相談ください。

問題を自分だけで抱え込んでいても、何も解決しません。ベストな解決策をご提案します。