アコムに過払い金請求できる条件と知るべきデメリット

「アコムに過払い金請求できる?」

「アコムの過払い金はいくら戻ってくる?」

と、みどり法務事務所では多くのご相談をいただきます。アコムで借り入れしたことがある方は、貸金業者に払いすぎた利息(過払い金)が発生している可能性がありますが、

- いつ・いくら借りたか

- 完済した借り入れか返済中の借り入れか

- 自分でやるか専門家に依頼するか

- 過払い金請求の裁判をするか・しないか

といった状況によって、取り戻せる額(返還率)や戻ってくるまでの期間、デメリットとメリットが大きく変わります。みどり法務事務所では過払い金請求のデメリットを回避して、大きなメリットを得る方法をお伝えしていますので、まずは、過払い金が発生しているかをご確認ください。

アコムの過払い金請求

もくじ

1.アコムに過払い金請求ができる条件

- 2007年(平成19年)以前からキャッシングを利用していた方

2007年(平成19年)以前に、アコムが取り扱っていた「アコムカード」、「ACマスターカード(カードローン付き)」でキャッシングを利用した方は、過払い金が発生している可能性が高いです。

アコムは、1992年に当時のエヌエスケイ信販株式会社を吸収合併しました。さらに、2009年には株式会社DCキャッシュワンを吸収合併しました。

アコムで取り扱っていたカード以外にも、以前のエヌエスケイ信販株式会社で取り扱っていたカードや株式会社DCキャッシュワンが取り扱っていたカードで過払い金が発生している場合は、アコムに過払い金請求できますが、カードの種類によって利息がちがうため、過払い金の発生額がちがいます。

アコムの主なカード

・ACカード

・マスターカード

・マスターゴールドカード等

1-1.過払い金が発生する条件

過払い金とはアコム、アイフル、ニコスやエポスカード、三井住友カードやポケットカードなどの貸金業者に払い過ぎた利息のことです。

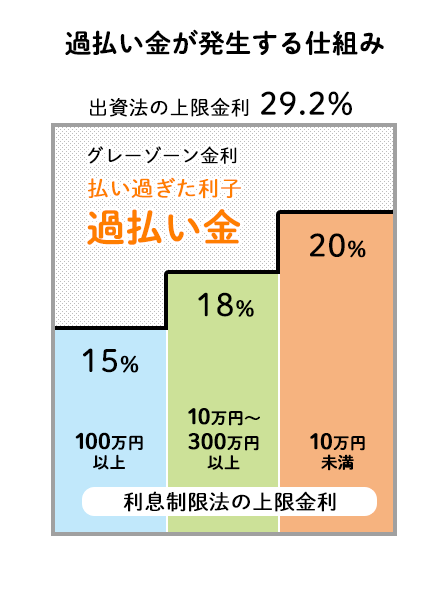

借り入れについては法律で金利の上限が定められていて、以前は、金利の上限を15%~20%と定めている「利息制限法」、金利の上限を29.2%と定めている「出資法」といった2種類の法律がありました。

出資法の上限である29.2%を超える金利でお金を貸すと罰則がありましたが、利息制限法の上限金利である20%を超えても罰則がなかったため、アコムなどの貸金業者は20%から29.2%の間で金利を設定していました。この出資法と利息制限法の上限金利の差分のことを「グレーゾーン金利」と呼んでいます。

2010年6月18日に出資法が改正されて、金利の上限は29.2%から利息制限法と同じ20%になったことから、グレーゾーン金利で払った利息分が過払い金として取り戻せるようになりました。

過払い金請求できる条件をくわしく確認

1-2.アコムの過払い金がいくらあるか調べる方法

アコムの過払い金がいくらあるか調べるには、まずアコムから取引履歴を取り寄せます。取引履歴とは、アコムからいくら借入れしていくらの利率でいくら返済しているか、といった契約内容が書かれた書類です。

取引履歴が届いたら、通常は利息制限法の上限金利をもとに過払い金の計算(引き直し計算)をしますが、アコムの取引履歴はカードの種類ごとに引き直し計算をした状態でデータが開示されるので、過払い金いくらおあるかすぐわかり、良心的です。

司法書士や弁護士が請求した場合も個人が自分で取り寄せた場合も同じ書式で開示されます。

- アコムから取引履歴を取り寄せる場合

-

- お客様相談センターで開示請求書が欲しいと伝える

- 自宅か最寄りの支店に開示請求書が送られてくる

- 開示請求書に必要事項を記入し、本人確認書類を同封して郵送、または、最寄りの支店に届ける

- 1か月以内に取引履歴が郵送されてくる

-

アコム株式会社 お客さま相談センター

担当 情報セキュリティ管理責任者

連絡先 0120-036-390

引き直し計算のくわしい手順を確認

2.アコムの過払い金の返還率と返還期間

過払い金請求には、貸金業者と話し合って交渉する「任意交渉」と、返還金額や返還期日に納得できない場合には「裁判(過払い金返還請求訴訟)」をするという2つの方法がありますが、それぞれ発生した過払い金に対して返ってくる金額の割合(返還率)と、過払い金が戻ってくるまでの期間(返還期間)が異なります。

話し合いで和解した場合(任意交渉)

返還までの期間

約2ヶ月~

返還率

約80%~

裁判をした場合

返還までの期間

約4ヶ月~

返還率

100%+過払い金利息

※過払い金利息:過払い金の発生時から返還日まで、過払い金元本に対し年5%の利息を請求することができます。

※上記の返還率や返還期間はあくまで目安です。ご自身の借り入れ状況やアコムの経営状況によってことなります。

アコムは過払い金請求の対応が比較的よい貸金業者で、話し合いによる交渉をすると、早くて約2か月で過払い金が戻ってきます。

裁判をすると過払い金を満額にして、さらに過払い金が発生したときから年5%の利息を付けて請求することができるので、話し合いによる交渉の場合よりも多くの過払い金を戻ってきますが、請求から返還までの期間が延びる傾向にあります。

また、裁判を起こすために裁判費用がかかるので、費用を差し引いても裁判をしたほうが手元に戻ってくる過払い金が多くなるかどうかを確認してから過払い金請求するべきです。

過払い金請求の裁判についてくわしく確認

3.アコムに過払い金請求をするデメリット・メリット

過払い金請求にはデメリットとメリットがありますが、過払い金請求を自分でするか専門家に依頼するか、話し合いによって過払い金請求の交渉をするか、裁判で過払い金請求するかによって、デメリットとメリットがそれぞれちがいます。

アコムから過払い金を多く取り戻すためには、過払い金請求のデメリットとメリットを知ったうえで、デメリットを回避する必要があります。

3-1.過払い金請求のデメリットとメリット

- デメリット

- 過払い金請求した貸金業者から借りられなくなる

- ブラックリストに載る

- メリット

- 払い過ぎた利息が戻ってくる

- 返済中の借金を減らせる

過払い金請求のデメリット

過払い金請求した貸金業者やクレジットカード会社を利用できなくなる可能性がありますが、貸金業者によって過払い金請求への対応にちがいがあるので、すべての貸金業者が過払い金請求をすると利用できなくなるわけではありません。

また、返済中の借金を過払い金請求して、戻ってきた過払い金をあてても借金を完済できない場合は、5年から10年の間ブラックリストに載って、新たな借り入れやクレジットカードの利用ができなくなります。

しかし、過払い金請求のメリットとブラックリストの影響を正しく知れば、過払い金請求のデメリットを最小限に抑えて最大限のメリットを得ることができます。

ブラックリストはこわくない理由

過払い金請求のメリット

過払い金請求の最大のメリットは貸金業者に払いすぎた利息(過払い金)が戻ってくることです。戻ってきた過払い金を生活費や毎月の支払い、ほかの貸金業者の返済、貯金などにあてることができます。

また、返済中に過払い金請求をすると、発生した過払い金を借金の返済にあてることで、借金を減らすことができます。

3-2.過払い金請求を自分でするデメリットとメリット

- デメリット

- 取り戻せる過払い金の額が少なくなる

- 時間と労力がかかる

- 家族にバレやすい

- メリット

- 専門家に依頼する費用がかからない

過払い金請求は自分ですることができます。専門家に依頼しない分、費用をかけずに手続きできますが、過払い金に関して司法書士や弁護士と交渉してきた貸金業者を相手に、専門知識の少ない個人が交渉をすると、時間と労力がかかるうえに、取り戻せる過払い金の額が少なくなる可能性が非常に高いです。

また、過払い金請求に関する書類は自宅へ郵送されることになるので、 書類や連絡を家族の誰かが受けた場合、借金をしていたという事実を知られてしまうデメリットがあります。

3-3.過払い金請求を専門家へ依頼するメリットとデメリット

- デメリット

- 費用がかかる

- メリット

- 取り戻せる過払い金が増える

- 時間や労力がかからない

- 家族にバレにくい

- 返済中の場合、督促がストップする

過払い金請求を専門家に依頼すると、相談料・着手金・成功報酬などの費用がかかりますが、過払い金請求に関する知識や経験が豊富な司法書士や弁護士が手続きをするので、自分で交渉する場合に比べて時間や労力をかけることなく、多くの過払い金を回収できるメリットがあります。

また、過払い金請求を司法書士や弁護士に依頼すると、司法書士や弁護士の事務所が過払い金請求の窓口となります。過払い金請求に関する書類や連絡、貸金業者からの督促が来なくなるので、家族にバレにくい、督促に追われるストレスがなくなるなどのメリットがあります。

3-4.過払い金請求を任意交渉で和解するデメリットとメリット

- デメリット

- 取り戻せる過払い金が少ない

- メリット

- 短期間で取り戻せる

- 費用が安くおさえられる

過払い金請求を任意交渉で和解する場合、裁判で過払い金を請求するよりも返還率が低くなる可能性が高いですが、裁判する必要がないので、裁判よりも早く過払い金が返還される、費用を安くおさえて過払い金請求できるメリットがあります。

すぐに過払い金を取り戻したい方や早期解決を望む方、できるだけ費用をかけずに過払い金を取り戻したい方は任意交渉で和解することをご検討ください。

3-5.過払い金請求を任意交渉で和解するデメリットとメリット

- デメリット

- 期間が長くなる

- 裁判費用がかかる

- メリット

- 取り戻せる過払い金が多くなる

- 過払い金の利息も取り戻せる

過払い金請求で裁判する場合、任意交渉よりも過払い金が戻ってくるまでの期間が長くなって、裁判費用がかかるので、負担する費用が増えますが、アコムから取り戻せる過払い金が多くなって、さらに過払い金の利息も取り戻すことができます。

過払い金請求で1度和解した貸金業者に対して、再び過払い金請求することができないので、1円でも多くの過払い金を取り戻したい方は、過払い金請求で裁判することをご検討ください。

過払い金請求のデメリットとメリットをくわしく確認

4.アコムから過払い金が戻ってくるまでの流れ

アコムやその他の貸金業者へ過払い金請求するときの手続きは基本的に一緒なので、過払い金請求の相談をしてから過払い金が戻ってくるまでの流れをあらかじめ知っておくと安心です。

-

STEP 01 お問い合わせ・無料相談

-

STEP 02 過払い金の無料調査(受任通知の発送・取引履歴の取り寄せ)

-

STEP 03 過払い金調査結果の報告(引き直し計算)

-

STEP 05 話し合いで交渉・または裁判で解決

-

STEP 06 過払い金の返還(入金)

4-1.お問い合わせ・無料相談

フリーダイヤルかメールフォームからお問い合わせください。まずはアコムでいつ頃からどのくらい借りていたかを簡単におうかがいして、過払い金があるかどうかお調べします。ハッキリと覚えていなくても、カードや明細などの資料がなくても大丈夫です。

過払い金が発生している可能性があれば、過払い金がいくらあるか調査をおこないます。仮に過払い金がなかった場合でも、過払い金の調査は無料なのでご安心ください。

4-2.過払い金の無料調査(受任通知の発送・取引履歴の取り寄せ)

アコムにいくら過払い金が発生しているか調査します。調査をするにあたって、委任状や身分証明書(運転免許証や保険証など)のコピーをいただきます。

事前調査希望の方の場合は、アコムに調査通知(過払い金を調査したい旨の通知)を、正式に過払い金請求の手続きをご依頼いただいた方の場合は、受任通知(正式に手続きを受任した通知)を送ります。

同時にアコムから取引履歴を取り寄せます。アコムはカードの種類によって取引履歴の開示期間にばらつきがあります。昭和から利用していた方などは過去の履歴がすべて出てきません。

4-3.過払い金調査結果の報告(引き直し計算)

アコムの取引履歴には過払い金の額が明記されているので、取引履歴を取り寄せればアコムに過払い金がいくらあるのかわかります。アコムに過払い金がいくらあるかわかったら依頼者様にすぐにご連絡して、ご希望をうかがったうえで過払い金請求の方法を調整します。

過払い金請求の方法には、貸金業者との話し合いによる交渉で早期解決する方法と、期間がのびても取り戻す金額を重視して裁判をする方法があって、依頼者様のご希望に合わせて手続き方法を選ぶことができます。

4-4.アコムに過払い金請求を開始(過払い金返還請求書・引き直し計算書送付)

引き直し計算で過払い金の正確な金額がわかったら、過払い金返還請求書を作成して、貸金業者に送ります。請求自体は電話でも郵送でもFAXでも問題ありませんが、貸金業者との交渉がまとまらない場合は訴訟になる可能性もあるので、証拠を残すという意味でも内容証明郵便で送ることをおすすめします。

内容証明郵便は「いつ」「誰が」「誰に」「どういう内容の」郵便を送ったかを証明できる郵便で、1,200円~1,500円程度の費用はかかりますが、貸金業者から「過払い金返還請求書」が届いていないという主張を防げます。

4-5.話し合いで交渉・または裁判で解決

過払い金返還請求書を送るとアコムの担当者から連絡を受けます。過払い金の額や支払い方法、返還までの期間について交渉して、提案内容に納得できれば和解成立で過払い金が返還されます。

貸金業者と過払い金請求の交渉がまとまらない場合や貸金業者の出した過払い金の額、返還期限などの条件に納得できない場合、過払い金の満額回収や過払い金利息まで請求する場合は、過払い金請求の訴訟を起こすことになります。

4-6.過払い金の返還(入金)

アコムと交渉して和解、もしくは裁判の判決が出た場合は、過払い金が返還されることになります。過払い金は1度みどり法務事務所に返還されて、成功報酬を差し引いた金額を依頼者様のご指定の口座にお振込みします。

5.アコムに過払い金請求する際の注意点

5-1.過払い金請求の対象はキャッシング利用のみ

アコムに限らずクレジットカードで過払い金が発生するのは、キャッシング利用のみであって、飲食代の支払や買い物などのショッピング利用には過払い金が発生しません。

ショッピングでクレジットカードを使う場合、お店で商品を購入するために「お金を借りる」のではなくて、カード会社に「お金を立て替えてもらう(立替金)」という扱いになるので、分割手数料は発生しても利息は発生しません。

利息が発生していなければ、過払い金も発生しないので、クレジットカードのショッピング利用には過払い金請求できません。

5-2.アコムのカードはすべて解約になる

アコムに過払い金請求をおこなったタイミングで、自動的にアコムのカードは解約扱いとなって、基本的にアコムが発行しているクレジットカード、ETCカードなどのカードに付随しているすべての機能が利用できなくなります。

5-3.アコムの関連業者を利用していた方は注意

アコムが設立に関わった関連会社やアコムが吸収合併した会社などから借り入れをおこなっている場合は、アコムに過払い金請求する際の対象になります。また、アコムとは無関係に見える銀行からの借り入れであっても、アコムが保証会社になっている場合も、過払い金請求の対象になるので注意が必要です。

たとえば、完済した1枚のカードの過払い金請求をしたときに、アコムが発行している他のカードやアコムの関連業者からの借り入れに支払いが残っている場合は、債務整理をすることになるので、信用情報(ブラックリスト)に事故情報が登録されます。

アコムの過払い金請求でブラックリストを避けるためには、アコムが発行しているすべてのカードの借り入れを完済しておく必要があります。

アコムの関連会社のカードを利用中の場合は注意

アコムの関連会社のカードローンを利用している場合、アコムが保証会社になっている可能性が高いです。保証会社とは、アコムの関連会社のカードローンの返済を本人が滞納した場合に、アコムが代わりに返済するしくみです(代位弁済)。

アコムが保証会社になっている場合、アコムの関連会社のローンを利用中の方がアコムに過払い金請求すると、アコムの関連会社のカードローンに影響をおよぼす場合があるので、みどり法務事務所にご相談ください。

5-4.アコムのカード以外には影響なし

過払い金請求すると、ほかのカードが使えなくなるのではないかと心配する方がいますが、アコムへの過払い金請求をおこなっても、アコム以外のカードや借り入れはいままでと変わらず利用できるのでご安心ください。

5-5.カード払いになっている利用料金

公共料金や携帯料金などの支払いをアコムのカードで支払っている場合は、過払い金請求するとアコムのカードが使えなくなって利用料金が引き落としできなくなります。

引き落としできなかった場合、利用料金に事務手数料を加えた金額の振り込み用紙が自宅に届いて、利用料金よりも高い金額を支払うことになるため注意が必要です。

もし、利用料金の支払いをカード払いにしている場合は、過払い金請求の手続きをする前に支払い方法を銀行口座からの引き落としや、振り込み用紙による支払いに変更するべきです。

5-6.銀行口座の残高をゼロにする

アコムのカードの利用料金を銀行口座からの引き落としにしている場合、過払い金請求をする前に銀行口座の残高をゼロにしないと、過払い金請求にかかる期間が長くなる可能性があるので注意するべきです。

アコムに過払い金請求すると、まず貸金業者からいつ、何パーセントの金利でいくら借りて、いつ、いくら返済したかが書いてある取引履歴を取り寄せます。取引履歴をもとに、お金を借り入れするときの上限金利が定められている利息制限法にしたがった引き直し計算をして、債務整理で申請する借金の元本と将来発生する利息を確認します。

引き直し計算したあとに、アコムが引き落としをストップするのに間に合わず、銀行口座から引き落としをしてしまうと、再度、引き直し計算をすることになるため、過払い金請求する前に銀行の口座残高をゼロにしておくべきです。

5-8.アコムへの過払い金請求の時効に注意

過払い金請求には時効があって、「完済した日から10年」または「最後に取引した日から10年」と決まってます。時効が成立してしまうと、過払い金請求ができなくなります。

「過去に借り入れをしたことは覚えているけど、いつ返し終わったかハッキリ覚えていない」方も、調べてみると時効が成立していなかったという場合があります。時効が成立していなかったとしても過払い金請求せずに放置していると、時効が成立してしまい、過払い金を取り戻すことができなくなるリスクがあります。

もしかしたら過払い金があるかもしれないと思ったら、いち早く過払い金請求の時効が成立しているかどうかをご確認ください。

6. アコムに過払い金請求したあとの影響と注意点

6-1.将来的にアコムと再契約したい場合

アコムに過払い金請求をおこなった場合、基本的に再度アコムのカードを持つことはできません。アコムの対応次第では再度契約できる場合もありますが、契約できる可能性は低いです。

どうしてもクレジットカードを持ちたい方は、アコム以外の信販会社でクレジットカードを作っておくべきです。

6-2.将来的な他社カードへの審査の影響

完済後の過払い金請求、または、過払い金が残りの借金よりも多く、完済になるケースであれば、信用情報に事故情報が登録されないので他社カードの審査に影響はありません。

ただし、過払い金請求をおこなった結果、完済できずに返済を継続することになる場合は、信用情報に債務整理をおこなったという事故情報が登録されて、今後、他社カードの審査に通らなくなる可能性があるので注意が必要です。

6-3.新しく組む住宅ローンへの影響

完済後の過払い金請求、または、過払い金が残りの借金よりも多く、完済になるケースであれば、信用情報に事故情報が登録されないので、住宅ローンの審査に影響はありません。

ただし、過払い金請求をおこなった結果、完済できずに返済を継続することになる場合は、信用情報に債務整理をおこなったという事故情報が登録されて、住宅ローンの審査に通らなくなる可能性があるので注意が必要です。

7.アコムの過払い金請求で選ばれるみどり法務事務所

司法書士法人みどり法務事務所は、貸金業者やクレジットカード・信販会社から過払い金(払い過ぎた利息)を取り戻す「過払い金請求」を専門としています。

累計90億5,000万円の過払い金を取り戻して、現在も月間500件の相談を承っていますが、今までにたくさんの相談者様の

「過払い金を取り戻したい」

「借金を返済するのが苦しい」

といった悩みを解決してきました。

みどり法務事務所では、アコムの過払い金請求の対応を熟知している司法書士が相談者様の悩みを解決できるようにお手伝いします。過払い金に関するご相談、調査は何度でも無料で、過払い金が取り戻せなかった場合、費用はかかりませんので、お気軽にご相談ください。

みどり法務事務所の特徴をくわしく確認

8.アコムの会社概要と最近の動向

2019年4月に約400億円の過払い金返還費用の追加計上したことからみても当面のところ過払い金の支払いには問題ありません。アコムは年間どのくらい過払い返還請求を受けているのかと言うことですが、件数としては、7万件前後、過払い金の返還額は600億円弱なので、平均すると1人80万円位の返還となっています。

アコムは、2004年営業貸し付け残高ランキングで1位、三菱UFJフィナンシャル・グループ36.88%の株を保有しています。アコムの正式な商号は、アコム株式会社(ACOM CO., LTD.)です。2020年現在代表取締役兼会長として木下盛好氏が就任しています。

マスターカードのプリンシパルメンバーとして、日本国内でマスターカードを発行できるライセンスを持つ唯一の貸金業者として、主にローン事業、クレジットカード事業、信用保証事業をおこなっている会社です。

本社は東京都千代田区にあり、会社全体で1,900名を超える従業員がいます。2008年には三菱UFJフィナンシャル・グループの子会社となり、キャッシュワンの事業も引き継ぎました。

アコムの会社概要

| 商号 | アコム株式会社 |

|---|---|

| 本社所在地 | 〒100-8307 東京都千代田区丸の内二丁目1番1号 明治安田生命ビル |

| 資本金 | 638億3252万円 |

| 代表者 | 木下盛好 |

| 貸金業者登録番号 | 関東財務局長(13)第00022号 |

| URL | https://www.acom.co.jp/ |