シンキ(ノーローン)の過払い金をより多く・より早く取り戻す方法

「シンキに過払い金請求できる?」

「ノーローンに過払い金がありますか?」

と、みどり法務事務所では多くの質問をいただきます。

消費者金融での借り入れや、クレジットカードでキャッシングをしたことがある方は、貸金業者に払いすぎた利息(過払い金)が発生している可能性があります。

しかし、過払い金請求は

- いつ・いくら借りたか

- 自分でやるか

- 司法書士や弁護士に依頼するか

- 過払い金請求の裁判をするか・しないか

によって、手続きの流れや取り戻せる額も大きく変わってくるので、過払い金請求について正しく理解する必要があります。

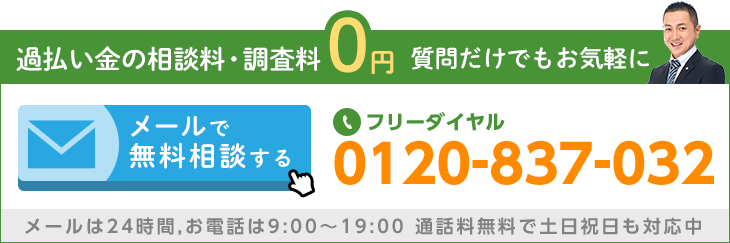

もし、シンキに過払い金があるかもしれない、ノーローンから過払い金を取り戻したいという方は、みどり法務事務所では過払い金についてのご相談や調査はすべて無料で承っていますので、まずはご相談ください。

お電話かメールで「シンキ(ノーローン)以外でもどこの貸金業者(またはクレジットカード会社)から・いつ頃・いくら借りていたか・現在も返済中か完済しているか」をおうかがいできれば、過払い金があるかどうか、あるとしたらいくらあるのか、取り戻せる過払い金はいくらなのかを無料でお伝えしますので、お気軽にお問い合わせください。

もくじ

1.シンキに過払い金請求ができる条件

シンキを利用しているすべての方に過払い金が発生するわけではありません。まず、シンキに過払い金が発生する条件は以下の通りです。

-

2007年(平成19年)3月31日以前からシンキでお金を借りていた人

2007年(平成19年)3月31日まで最大28.835%とする違法な金利が設定されていました。2007年(平成19年)3月31日以前からシンキでお金を借りていた人は過払い金が発生している可能性があります。

過払い金が発生する条件をもっとくわしく

1-1.過払い金請求の時効に注意「シンキに完済してから10年で時効」

過払い金請求には時効があります。過払い金請求は完済してから10年で時効となり、取り戻すことができなくなってしまいます。

すでに完済して時間が経っている方は、いつ完済したか正確に覚えていないというケースが多く、また10年経っていると思い違いをしている可能性もあります。

シンキの過払い金に心当たりがある方は、過払い金の調査をして損はありません。お早めにご相談ください。

今もシンキに返済中の方は時効の心配はありませんが、返済がむずかしい状況や滞納を繰り返している場合も早めの手続きをおすすめします。

過払い金が発生していれば今ある借金を減らすこともできます。計算してみて過払い金のほうが多かった場合、借金がなくなる可能性があります。

過払い金請求の時効についてもっと詳しく

1-2.シンキの過払い金がいくらあるか計算する方法

シンキの過払い金がいくらあるのかを調べるには、まず、シンキ(現新生パーソナルローン)から取引履歴を取り寄せます。取引履歴とは過去の利用明細のことです。

みどり法務事務所にご相談いただければ取引履歴の取り寄せから過払い金の調査、請求まですべてを司法書士が代理でおこないますが、いきなり司法書士に相談することに抵抗がある方や、シンキを利用した記憶が曖昧な方、過払い金が発生しているかどうかわからない方は、ご自身で取引履歴を取り寄せることもできます。

取引履歴を取り寄せるには、まず新生パーソナルローン株式会社お客様相談室に電話し「取引履歴(とりひきりれき)」が欲しいと伝えることで取り寄せることができます。

- 自分でシンキに取引履歴を取り寄せる場合

- お問い合せ先:0120-262870

(新生パーソナルローン株式会社公式サイトより) - ※詳細は新生パーソナルローンにお問い合わせください。

取引履歴が届いたら、利息制限法に基づいて利息の再計算をします。これを引き直し計算といいます。

インターネット上で公開されているエクセルを利用した過払い金計算ツールを使って、自身で計算することもできます。取り寄せたシンキの取引履歴を見ながら、「お取引日」「貸付」「入金」部分に沿って、日付と借入金額・日付と返済金額の入力をおこないます。ご自分で計算する場合は入力ミスにご注意ください。

みどり法務事務所では過払い金の計算を無料で承っております。お気軽にお問い合わせください。

過払い金請求の引き直し計算について詳しくはこちら

2.シンキの過払い金の返還率と返還期間

過払い金請求で「どのくらいの期間で、いくら戻ってくるのか」は以下のふたつの請求方法によってことなります。

- 早期解決を重視して話し合いのみの交渉で終わらせる

- 時間がかかっても金額を重視して裁判に進む

話し合いによる交渉(任意交渉)の場合

返還までの期間

約3ヶ月~

返還率

70%~

裁判までした場合

返還までの期間

約8ヶ月~

返還率

100%+過払い金利息

※返還率…発生した過払い金に対して返ってくる金額の割合

※返還期間…過払い金が戻ってくるまでの期間

※過払い金利息…過払い金の発生時から返還日まで、過払い金元本に対し年5%の利息を請求することができます。

※上記の返還率や返還期間はあくまで目安です。借入の返済状況やシンキの経営状況によってことなります。

シンキ(新生パーソナルローン)の過払い金請求の対応はあまり良いとはいえません。個人で話し合いによる交渉をすると、20%程度という低額での和解を要求されることもあります。

専門家を介入しての話し合いでも、最初は50%程度の金額を提示してきます。その後時間をかけて交渉すれば70%~80%程度まで金額を上げることができますが、場合によっては6ヶ月以上時間がかかることもあります。

発生している過払い金の満額、さらに過払い金利息まで取り戻したい場合は、裁判をおこして交渉します。

多くは裁判になっても判決が出る前に和解案が提示されるのですが、シンキの場合は徹底的に争ってきます。さらに裁判自体を長引かせることも多く、裁判を起こした場合8ヶ月から1年以上かかる場合もあります。

話し合いだけで解決するか裁判をおこすか、どちらがいいかは過払い金の金額にもよりますが、依頼者様のご希望をうかがいながら最善の方法で回収させていただきます。

過払い金請求の期間と裁判について詳しく

3.シンキから過払い金が戻ってくるまでの流れ

過払い金の相談をしてから実際に過払い金請求の手続きがどう進むのか、おおまかな手続きの流れをご説明します。

-

【1】お問い合せ・無料相談

-

【2】過払い金の無料調査 開始(受任通知の発送・取引履歴の取り寄せ)

-

【3】過払い金調査結果の報告(引き直し計算)

-

【4】シンキに過払い金請求 開始(過払い金返還請求書・引き直し計算書送付)

-

【5】話し合いで交渉・または裁判で解決

-

【6】過払い金の返還(入金)

1.お問い合わせ・無料相談

フリーダイヤルかメールフォームからお気軽にお問い合わせください。相談者様のご状況をおうかがいしてどのくらいの過払い金があるか概算をお伝えすることが可能です。過払い金が発生している可能性がある場合には無料で調査をすすめることができます。

2.過払い金の無料調査 開始(受任通知の発送・取引履歴の取り寄せ)

説明にご納得いただいたら、ご依頼後すぐにシンキに受任通知を発送します。シンキに返済中の方は、司法書士から受任通知を発送することで一時的に返済をストップさせることができます。

同時にシンキから取引履歴を取り寄せます。過払い金がいくら発生するか正確に調査するには、シンキと契約した初日からすべての利用明細である取引履歴が必要です。

3.過払い金調査結果の報告(引き直し計算)

取引履歴が届いたら速やかに引き直し計算をします。引き直し計算をすることで正確な過払い金の金額を知ることができます。

調査の結果、過払い金がなかった場合、費用は一切いただいておりませんのでご安心ください。

4.シンキに過払い金請求 開始(過払い金返還請求書・引き直し計算書送付)

調査の結果、過払い金額を確認したのち、そのまま過払い金の返還請求手続きを進めることができます。過払い金請求の方法については依頼者様のご希望をおうかがいしながら最善の方法をご提案させていただきます。

まずは過払い金返還請求書を作成し、引き直し計算書と一緒にシンキに送付します。

5.話し合いで交渉・または裁判で解決

過払い金返還請求書を送ったのち、シンキの担当者と話し合いによる交渉(任意交渉)をします。この時にシンキから提示された返還額と返還期日で合意すればあとは入金を待つだけです。

満額返還を求める場合は裁判をおこします。裁判をおこすと返還までにかかる期間はのびますが、司法書士が代理人としてすべて対応するため、依頼者様は何もする必要はありません。

6.過払い金の返還(入金)

任意交渉か裁判で合意したらシンキからの入金を待ちます。シンキの過払い金は一度みどり法務事務所に返還されるので、成功報酬を差し引いたのち依頼者様のご指定口座にお振り込みにて返金となります。

4.シンキに過払い金請求する注意点

シンキに完済したあとの過払い金請求であれば信用情報に影響する(いわゆるブラックリストに載る)ことはありません。

ただし現在、借金を返済中で延滞している場合、すでにブラックリストに載っている可能性が高いので、信用情報を気にしてためらっている時間はありません。返済がむずかしい方はお早めにご相談ください。

シンキに返済中でも過払い金が発生していれば借金を減らすことができます。シンキと交渉し、将来利息をカットして分割回数を見直すことで、月々の返済をラクにすることも可能です。返済中の方が過払い金を取り戻すメリットは大きいので、返済中でお悩みの方もご相談ください。

返済中の過払い金請求について詳しくはこちら

4-1.シンキ(ノーローン)は解約になり使えなくなる

シンキ(現新生パーソナルローン)に過払い金請求するとシンキ(ノーローン)は解約になり、その後は使えなくなります。

基本的に過払い金請求した貸金業者は利用できなくなりますが、貸金業者によっては利用していた時の返済状況によって再審査のうえ、問題がなければ再契約ができるケースもあります。

5.シンキの過払い金請求で選ばれる事務所

シンキの過払い金請求の注意点をご説明しましたが、みどり法務事務所にご相談いただければ、複雑な状況の方でもリスクを回避しながら過払い金請求ができるよう最善のご提案をさせていただきます。

みどり法務事務所は年間約6,000件の相談実績があり、これまでに累計90億5,000万円の過払い金を回収してきました。シンキに対する過払い金請求の実績も豊富です。

貸金業者ごとの過払い金請求の対応に熟知した司法書士が、これまで培ってきた交渉のノウハウや経験を駆使し、あなたの過払い金を少しでも多く取り戻すよう尽力させていただきます。

ご家族に内緒で過払い金請求をすすめたい方にも配慮しておりますので、過去の借金や現在の借金をご家族に秘密にされている方もご安心ください。相談料・過払い金の調査も無料です。お気軽にフリーダイヤルかメールフォームからお問い合わせください。

6.シンキの会社概要

シンキ株式会社は、1954年に信起商事株式会社という社名で設立されました。

設立当時は、中小企業向けに不動産担保ローンの提供をしていましたが1974年から消費者向けの無担保ローンの取り扱いを始め、1984年にシンキ株式会社に社名を変更。

1996年には1週間無利息キャッシングの「ノーローン」サービスを開始し、急速に会社の知名度を上げました。

しかし1997年ごろから日本経済が不景気におちいり、シンキの貸し出し先である中小企業や消費者に打撃を与えました。貸し出し先の倒産や経営悪化、自己破産などにより返済がとどこおりシンキ自体の経営にも大きな影響をおよぼしました。

経営不振を打開するため、2002年に新生銀行と業務提携を結ぶことで経営の立て直しを図り、2004年には財政基盤の強化を目的に新生銀行の持ち分法適用会社(新生銀行が投資する会社)になりました。

しかし2007年ごろから相次いだ過払い金請求の影響を受け、経営が赤字に。この時新生銀行からの申し込みにより、新生銀行の子会社となりました。

その後2010年に新生銀行から新生フィナンシャル株式会社へ株式が移り現在は新生フィナンシャルの子会社となっています。

2008年にシンキ株式会社から新生パーソナルローン株式会社に社名変更し、新生銀行グループの子会社であることを明確にしています。

新生銀行グループ内には他の信販・消費者金融もあり、銀行カードローンとして「新生銀行カードローンレイク」、消費者金融商品として「新生フィナンシャルカードローン」や「ノーローン」、アプラスの発行するクレジットカードやショッピングローンなどが商品になっています。

過払い金返還額は新生銀行グループ企業の運営に影響を与えていましたが、年々減少しています。

過払い金返還額が減少している要因のひとつは、過払い金が時効になってしまって過払い金請求ができなくなる人が増えていることでしょう。

時効にくわえ、シンキは任意交渉で大幅な減額提案を提案してくるので、過払い金の返還までに時間がかかることが多い傾向にあります。

そのため、できるだけ早く司法書士に過払い金の有無を確認してもらうようにしましょう。